ФРС США хочет поменять ключевую ставку?

Федеральная резервная система США задумалась о замене ключевой ставки: зачем и почему появилась необходимость пойти на такой шаг?

Центробанк США начал обсуждать потенциальную альтернативу бенчмарку в попытке усилить контроль за краткосрочными процентными ставками в стране.

Хотя в последние недели эта тема в целом ушла в тень на фоне обсуждений сдвига в траектории ужесточения ФРС и судьбы баланса регулятора объемом в $4,1 трлн, исход дискуссии может иметь драматические последствия для финансовых рынков.

На заседании в прошлом месяце члены Комитета по открытым рынкам ФРС предложили две потенциальные альтернативы, которые вряд ли могли различаться сильнее. Однако некоторые стратеги говорят, что смена ориентира монетарной политики может случиться уже в следующем году, пишет Bloomberg.

«ФРС знает, что у ставки федерального финансирования есть недостатки, — приводит агентство слова главного стратега по процентным ставкам США в Bank of America Corp. Марк Кабана. — Вероятно, в их глазах и в глазах рынка она безнадежно испорчена».

Рынок межбанковского кредитования

Для многих ставка федерального финансирования является синонимом целевой ставки центробанка, однако она значит гораздо больше. Это рынок, где финансовые компании предоставляют займы овернайт из резервов, которые хранят на депозитах Федерального резервного банка Нью-Йорка — формально для того, чтобы гарантировать, что они соблюдают критически важные требования к резервам овернайт.

Чтобы контролировать эффективную ставку федерального финансирования и в свою очередь ставки более широкого денежного рынка, ФРС до финансового кризиса использовала операции на открытом рынке, чтобы управлять дефицитом доступных для кредитования резервов в какой-либо отдельно взятый день.

Однако динамика рынка изменилась, когда меры количественного смягчения, направленные на поддержание экономики, привели к появлению у банков новых обширных резервов, что снизило потребность в привлечении межбанковских кредитов.

Возможность арбитража

Изменения, введенные в то время, позволили рынку остаться незатронутым. Новые законы дали ФРС право платить некоторым участникам проценты на излишние резервы, которые остаются на счетах в центробанке.

Те, кто не получил такую привилегию, стали предоставлять кредиты ниже ставки, выплачиваемой ФРС (IOER), создав привлекательную возможность арбитража для определенных компаний, которые могли занять по ставке, близкой к эффективной ставке федерального финансирования, и затем разместить средства в ФРБ Нью-Йорка по ставке IOER.

С началом процесса по сокращению баланса ФРС объем ликвидности в финансовой системе стал таять, и многие участники рынка предполагают, что объем резервов банков может вновь оказаться недостаточным. К тому же всплеск размещения казначейских нот и соответствующее повышение доходности подтолкнули вверх другие ключевые краткосрочные ставки, особенно на рынке РЕПО.

В этих условиях стало более выгодно размещать резервы не на межбанке, что оказало повышательное давление на ставку федерального финансирования, отмечает Bloomberg.

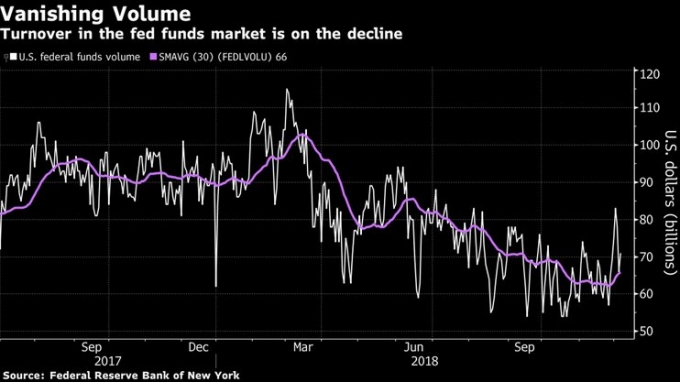

Суточный оборот, который когда-то исчислялся сотнями миллиардов долларов, в этом квартале упал в среднем до $64 млрд, свидетельствуют данные ФРБ Нью-Йорка. В результате группа спонсируемых государством ипотечных кредиторов оказалась главенствующей на рынке, непреднамеренно получив чрезмерное влияние на уровень ставки федерального финансирования.

Bloomberg

На заседании 7-8 ноября представители регулятора предложили таргетировать не ставку федерального финансирования, а ставку однодневного банковского фондирования (OBFR).

Этот бенчмарк необеспеченного кредитования, публикуемый ФРБ Нью-Йорка, помимо ежедневных операций со ставкой федерального финансирования учитывает также евродолларовые транзакции, в основном отражающие заимствования банков у небанковских финансовых институтов, в том числе паевых фондов денежного рынка, благодаря чему суточный оборот практически удваивается.

Участники заседания ФРС отметили, что схожесть OBFR и ставки федерального финансирования, скорее всего, означает, что не потребуются серьезные изменения в управлении монетарной политикой, если центробанк перейдет на таргетирование этой ставки. Однако некоторые члены дискуссии хотели бы изучить возможность применения ставки обеспеченного кредитования, что открывает дорогу SOFR, введенной ранее в этом году ФРБ Нью-Йорка.

Ежедневный прогноз ценовых колебаний на 12 декабря 2018