Отчет по открытому интересу. Brent. Биржа ICE на 03.03.2018.

-

Вчерашний день (28 февраля) оказался крайне неудачным для рынка нефти, причем февраль Brent закрыла в «минусе» впервые после семи месяцев роста подряд, заявил корреспонденту ИА REGNUM аналитик социальной сети для инвесторов eToro в России и СНГ Михаил Мащенко.

«Основным фактором давления на котировки служит высокая активность производителей на сланцевых месторождениях США, которая нивелирует все вербальные интервенции стран ОПЕК, сигнализирующих о готовности к дальнейшему сотрудничеству после истечения соглашения», — пояснил эксперт.

Министерство энергетики США 28 февраля опубликовало свежий еженедельный отчет. Добыча нефти увеличилась на 13 тыс. баррелей в сутки, до 10,28 млн баррелей — новый рекордный показатель после незначительного снижения неделей ранее.

«Судя по всему, многие участники рынка надеялись на сокращение производства, пусть и снова символическое, но сланцевики в очередной раз напомнили о своей мощи, отправив баррель в свободное падение», — отметил Мащенко.

В ходе обвала Brent прорвала два психологических уровня, оказавшись на недельных минимумах в районе $64,50. В отсутствие значимых факторов поддержки в сырьевом сегменте, игроки сосредоточились на укреплении доллара и дальнейшем росте показателей в нефтяной отрасли США, что сформировало условия для более агрессивной ликвидации длинных позиций.

«Если американская валюта не утратит инициативу и получит свежий стимул к росту на публикации данных из Штатов и выступления Пауэлла 1 марта, баррель продолжит медвежий ход с ближайшей целью на отметке $64,30, пробой которой откроет путь к следующему психологическому барьеру $64», — считает эксперт.

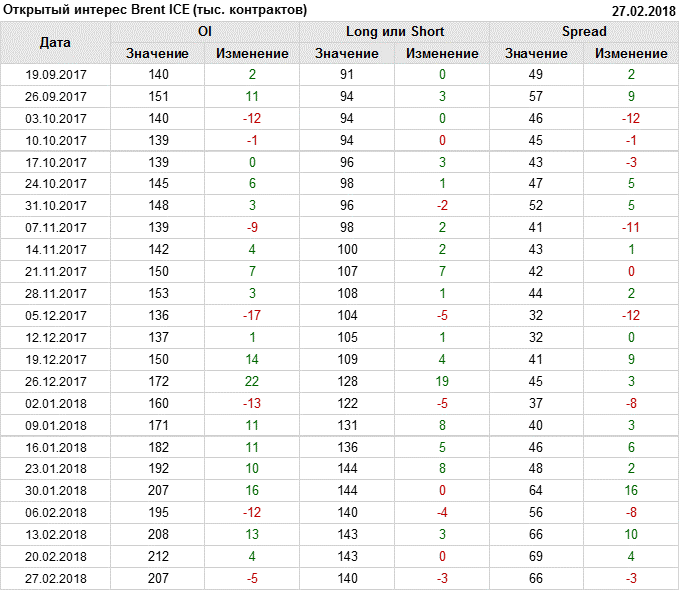

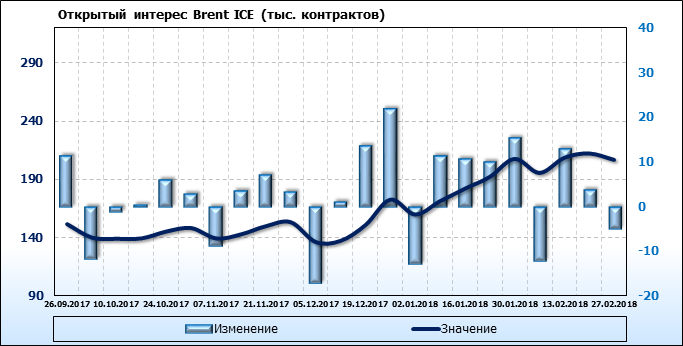

За прошедшую неделю открытый интерес упал на 5 тысяч контрактов. Объем вовлеченных в торговлю контрактов составляет 206 541 штука. Текущее положение дел на рынке таково, что деньги в течение прошлой недели уходили с рынка не видя привлекательности в текущей ситуации.

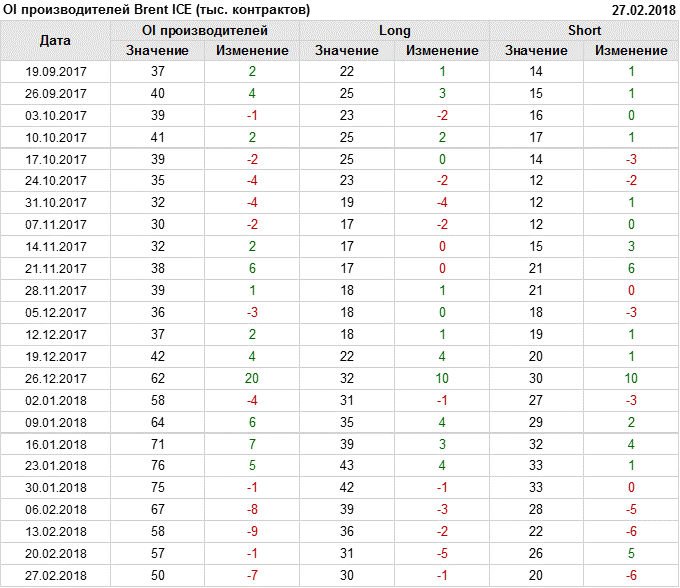

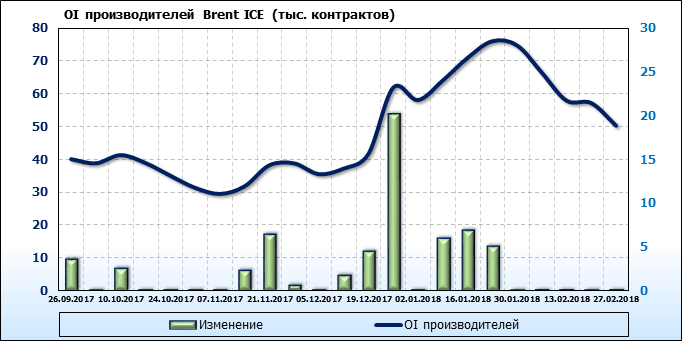

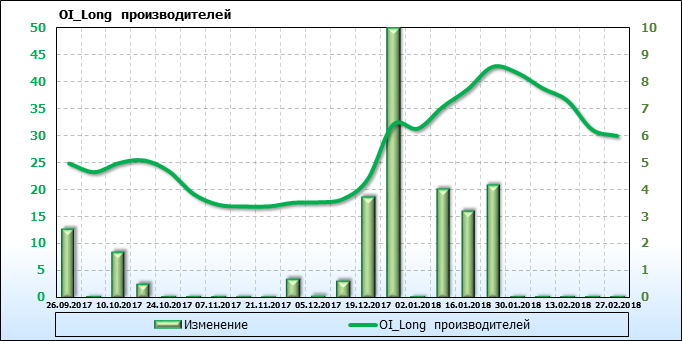

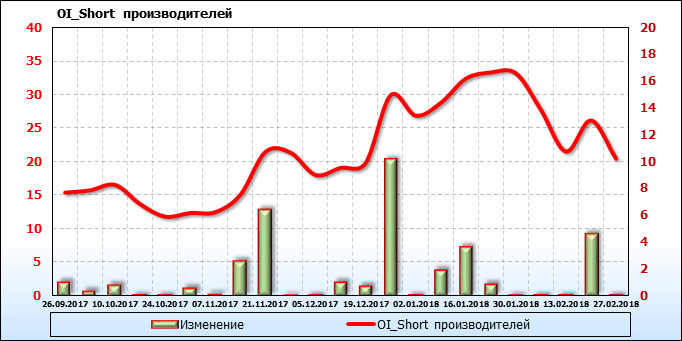

Открытый интерес производителей упал на 7 тысяч контрактов. Объем контрактов, направленных как правило на хеджирование, составляет 50 394 штуки. Деньги производителей в течение прошлой недели уходили с рынка не видя привлекательности в текущей ситуации.

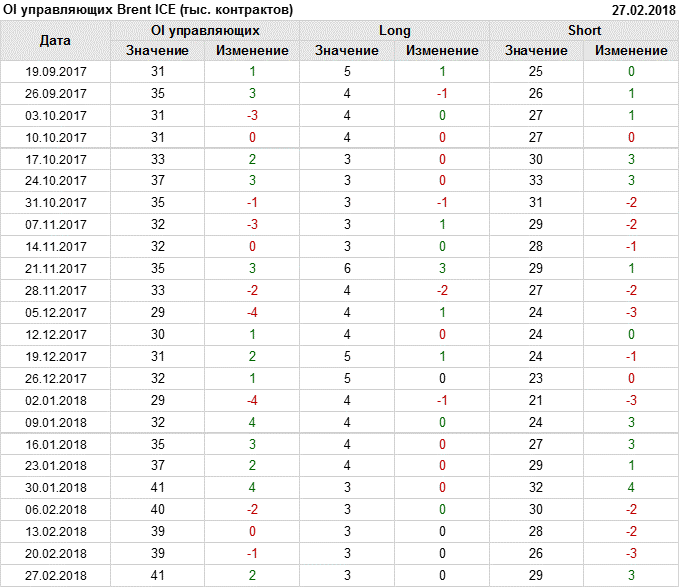

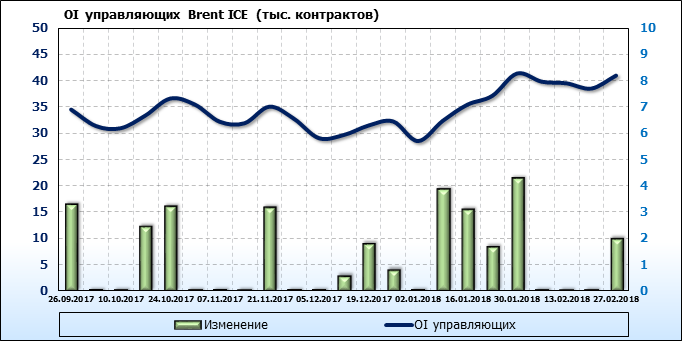

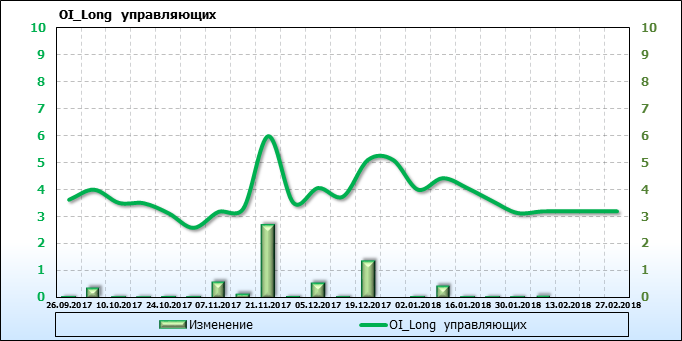

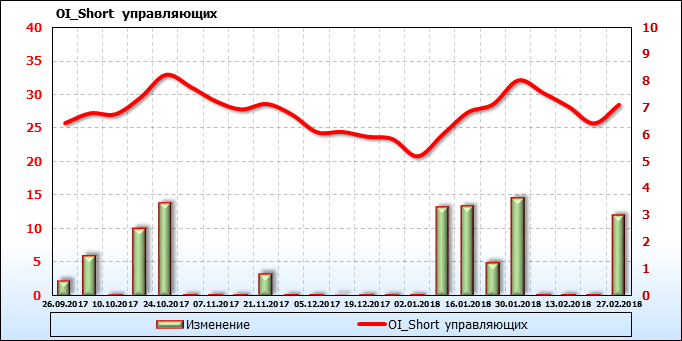

Открытый интерес управляющих активами без учета объема торговцев занимающих противоположные позиции по фьючерсным контрактам с разной датой экспирации вырос на 2 тысячи контрактов. Объем контрактов, направленных как правило на спекуляции, составляет 40 973 штуки. Деньги управляющих в течение прошлой недели приходили на рынок поддерживая тенденцию.

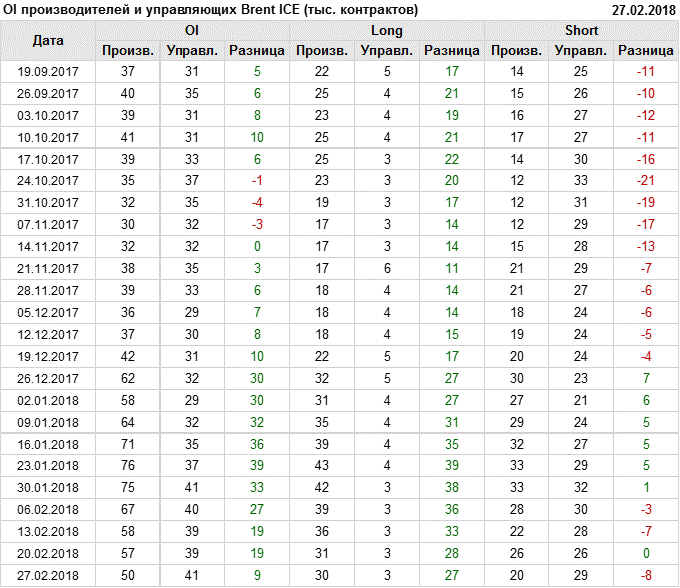

За прошедшую неделю разница между OI производителей и OI управляющих сократилась на 9 763 контракта. Разница между длинными позициями производителей и управляющих сократилась на 925 контрактов. Разница между короткими позициями производителей и управляющих сократилась на 8 450 контрактов.

ОПЕК сократила добычу до минимума за последние 10 месяцев, однако цены на нефть продолжают падать. Почему так происходит?

Согласно данным агентства Reuters, которое ссылается на источники в отрасли и данные по танкерным перевозкам, ежедневный объем добычи странами ОПЕК опустился до 32,28 млн баррелей. Последний раз такие цифры наблюдались в апреле прошлого года.

Большая часть снижения, конечно, приходится на Венесуэлу, где царит жесточайший кризис.

Так или иначе, сейчас успех картеля по сокращению добычи абсолютно не вдохновляет трейдеров. Баррель нефти продолжает снижаться. Сейчас стоимость североморской смеси опустилась уже ниже $64. К слову, цена российской нефти Urals выросла в январе-феврале на 24%.

Можно сколько угодно рассуждать на тему фундаментальных составляющих, о том, что сланцевые компании занимают долю рынка, которую освобождает ОПЕК. Все это действительно имеет место быть. Достаточно сказать, что добыча нефти в США обновляет исторические максимумы, Штаты добывают больше, чем Саудовская Аравия. Более того, к концу года американские нефтяники будут добывать больше 11 млн баррелей

И все же рынок и крупные финансовые игроки делают свою работу, и порой котировки нефтяных фьючерсов торгуются без оглядки на фундаментальные факторы.

Взять хотя бы тот бурный рост, который мы наблюдали в начале года. Он полностью совпал с резким ослаблением американского доллара. Сейчас, когда валюта США начала отыгрывать свои потери, цены на нефть, как и на другие сырьевые активы, пошли вниз.

Нефть от максимумов подешевела уже примерно на $7.

Были ли для этого какие-то значимые причины? Скорее нет, как и не было таких причин для резкого рывка с $60 до $70, если, конечно, не говорить о слабости доллара.

Ранее «Вести. Экономики» писали, что цены на нефть не смогут пробить потолок $65 за баррель.

Цена WTI в среднем составила около $42 за баррель за 12 месяцев до начала производственных сокращений ОПЕК+ в ноябре 2016 г. Цены сразу выросли до более чем $50 на фоне ложных ожиданий быстрой перебалансировки нефтяных рынков. К марту 2017 г. возникла обеспокоенность по поводу того, что сокращения не дадут нужного эффекта, а к июню цены упадут до уровня, отмеченного до начала сокращений.

Крупнейшую в российской истории приватизационную сделку — продажу госпакета «Роснефти» — продолжают преследовать неудачи.

Основатель и глава китайской корпорации CEFC, согласившейся выкупить 14,16% акции «Роснефти», от которых отказались катарский фонд QIA и швейцарский сырьевой трейдер Glencore, стал фигурантом уголовного расследования в КНР и был арестован.

Об этом со ссылкой на источники сообщил Caixin, а позднее подтвердили источники Reuters. Йе Янминь, компания которого всего несколько лет назад была небольшим нишевым нефтетрейдером, а в прошлом году неожиданно объявила о покупке доли в крупнейшей нефтяной компании России, подозревается в экономических преступлениях.

Cаму сделку за 9,1 млрд долларов с большой вероятностью можно считать сорванной, утверждает источник Caixin.

Финансировать ее CEFC намеревалась полностью за счет долга. 5 млрд евро в январе согласился предоставить банк ВТБ. Оставшуюся сумму — около 6 млрд долларов — компания намеревалась привлечь у китайского государственного банка развития (China Development Bank).

Однако тот отказался выдавать деньги, сообщили 21 февраля источники РБК.

Банк опасается неопределенности с положением CEFC и ее руководства, уточняют источники Caixin. Найти замену в лице других кредиторов также не удалось. «CEFC усердно ищет средства… Но правительство Китая сохраняет молчание, а местные банки колеблются», — рассказал источник издания. По его словам, крайний срок для поиска денег истек 28 февраля.

CEFC, которой за 8 лет из малоизвестной компании удалось превратиться в международный конгломерат с активами в Африке, Европе и России, давно вызывала вопросы, сказал Bloomberg аналитик Jefferies Лабан Ю. Главный из них — откуда берутся деньги на многочисленные приобретения. И похоже, ответ на него предстоит дать следователям.

На новостях об аресте Янминя облигации CEFC с погашением с 2020 году в четверг рухнули на 34%, и Шанхайская биржа остановила торги по бумагам. Акции «Роснефти» на МосБирже к 14.38 мск обвалились на 2,5%, в 7 раз опередив падение рынка (на 0,35% по индексу ММВБ).

Напомним, первый инвестор в «Роснефть» в лице катарского фонда (и подконтрольного ему трейдера Glencore), объявил о продаже пакета в сентябре. Сделка, состоявшаяся в 2016 году, на 75% была профинансирована за счет долга: сначала займ выдал один из российских банков, а затем — итальянский Intesa.

Последний с весны искал инвесторов, которые были бы готовы синдицировать этот кредит и разделить с ним бремя финансирования. Но после введения новых санкций США ни один из 15 банков, получивших приглашение, не дал согласия, сообщал Reuters в августе.

В результате Катар и Glencore решили избавиться от тех акций, которые были куплены на итальянские деньги (14,16%), и вернуть кредит Intesa. На таких условиях сделка проводилась изначально: если банк, не находит желающих вложиться в кредит, то пакет выкупается обратно, рассказывали The Wall Street Journal источники, близкие к участникам приватизации.

Приведет ли скачок цен на авиатопливо к росту стоимости авиаперевозок?

Прошлогодний рост цен на авиакеросин пока не отразился на пассажирах авиакомпаний – уровень цен на авиабилеты в России в последнюю пару лет держится на исторически низком уровне. Но повышение стоимости топлива и рост других издержек неуклонно ухудшают финансовое состояние многих авиакомпаний. Ряд экспертов не сомневаются, что за все это неизбежно заплатят пассажиры. Однако антимонопольные органы уже не раз давали понять, что рост цен на авиабилеты находится на их особом контроле.

Керосин на взлетной траектории

Авиакеросин в 2017 году оказался одним из наиболее подорожавших видов горючего в России. По данным Росстата, в течение 2017 года его стоимость подскочила более чем на 18%, причем в самых загруженных аэропортах динамика была еще выше. Не так давно, например, газета «Ведомости» отмечала, что цены на керосин в аэропортах Московского авиаузла только с июня по декабрь 2017 года выросли на 23%, до 43 тыс. руб. за тонну, при росте производства авиатоплива на 6,5%. Пропорционально выросли и отгрузки топлива у основных операторов рынка. Например, «Газпромнефть-Аэро» по итогам 2017 года увеличила объем заправок керосина «в крыло» на 19%, до 2,4 млн тонн.

В январе, как следует из свежей статистики Росавиации, рост цен на авиагорючее продолжился – в среднем по России оно увеличилось в цене на 2%, до 49214 руб. за тонну.

При этом следует отметить, что в ряде значимых аэропортов рост цен вновь измерялся двузначными цифрами. В Магадане керосин за первый месяц года подорожал на 13,3-14%, в Комсомольске-на-Амуре – на 14,8%, в красноярском Емельяново – на 15,4%, в Воркуте – на 12,7%, в Минеральных Водах – на 17,7%, а в Симферополе – сразу на 20%, до 50 тыс. руб. за тонну без НДС. Незначительное снижение стоимости топлива в январе произошло лишь в Тюмени, Когалыме, Сургуте, Кемерово, Нижнем Новгороде, Перми, Сыктывкаре и новом ростовском аэропорту Платов.

Динамика цен на топливо любопытным образом совпадает с ростом трафика авиакомпаний.

В течение 2017 года пассажиропоток российских авиаперевозчиков вырос на 18,6% (до 105 млн человек), а объем перевезенных грузов и почты – на 15,7% (до 1,13 млн тонн). В январе тренд продолжился: по оперативным данным Росавиации, пассажирский трафик за первый месяц вырос на 13,5% к январю 2017 года, а перевозка грузов – на 6,9%.

В глазах авиаторов это совпадение не выглядит случайным.

«Можно предположить, что нефтяная отрасль очень внимательно следит за ситуацией в авиации и в нужный момент цены на керосин повышаются, причем резко – на 20-30%», – отмечает главный редактор портала Avia.ru Роман Гусаров.

Читайте также: Отчет по открытому интересу. WTI+Brent. CME Group и ICE на 03.03.2018.