Семь выводов по рынкам за июнь

-

Среднегодовое состояние рынков

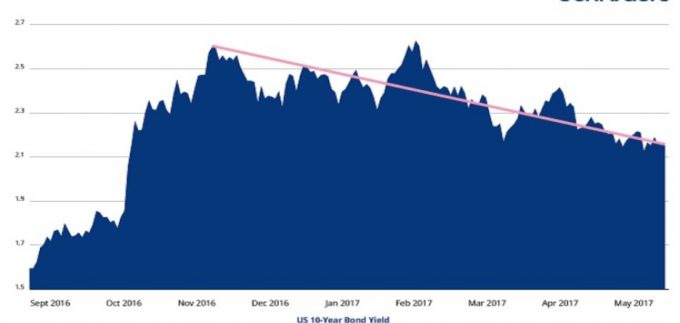

Аналитики Schroders Plc составили сводку по состоянию различных видов активов и рынков в середине текущего года. Рассмотрев широкий перечень активов, эксперты пришли к выводу, что наиболее выгодно было инвестировать в ценные бумаги, в то время как худший прогноз для инвестирования относится к отрасли товарной торговли. На рисунке 1 изображены показатели различных рынков ценных бумаг.

Наилучшие результаты показывает Испанский Ibex 35. За ним следуют MSCI Emerging Markets и Французский CAC 40.

Рис. 1

Необходимо отметить, что вышеуказанные показатели не следует расценивать в качестве прогноза на будущий период — в будущем результаты могут значительно отличаться.

“Быкам” на рынке следует остеречься?

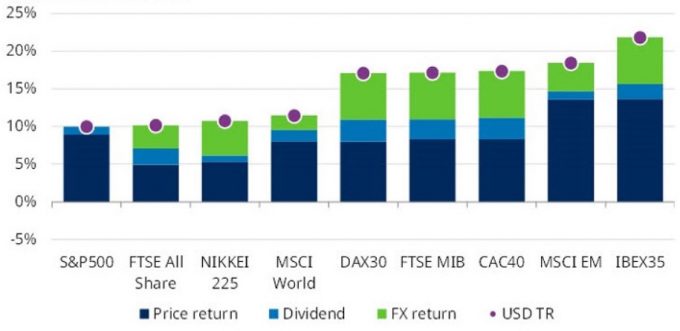

Инвесторы, которые уверенно ощущают себя на текущем бычьем рынке акций могут начать беспокоиться, увидев график на Рисунке 2. Команда Schroders Plc соотнесла показатели индекса S&P 500 и исследование Majedie Asset Management, которое показывает средние значения бычьих и медвежьих рынков. Согласно нижеприведенному графику, текущее бычье состояние рынка длится необычайно долго. Если судить по резкости предыдущих изменений тенденции, то при переходе от бычьей тенденции к медвежьей, трейдеры могут быть просто шокированы.

Рис. 2

Новая эра А-акций

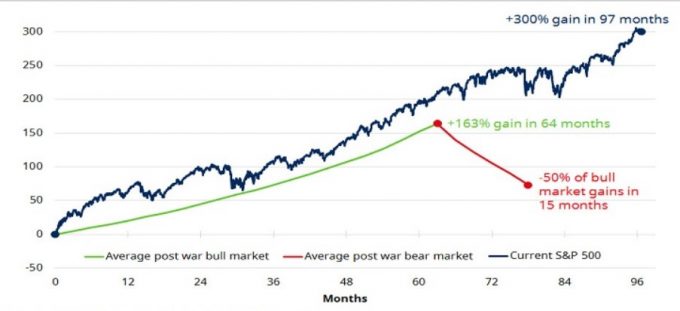

В конце июня оператор MSCI объявил о долгожданном решении включить Китайские А-акции в индекс — это акции котирующиеся в юанях на Шанхайской и Шэньчжэньской фондовых биржах.

Ожидается, что от пассивных и активных фондов, ориентированных на индексы MSCI, в А-акции будет инвестировано около $10-15 миллиардов. Данное решение трижды откладывалось, и его принятие в текущем году свидетельствует о некоторой либерализации Китайского рынка. Также это позволяет сделать вывод о том, что на внутреннем рынке Китая имеется большой потенциал для инвестирования — как это изображено на Рисунке 3.

Х-акции (H-shares) — это акции Китайских компаний, которые торгуются на Гонконгской торговой бирже в Гонконгских долларах. ADR означает American Depositary Receipt — оборотный сертификат, выданный американским банком, представляющий определенное число акций в иностранной валюте, торгуемый на американской бирже.

Рис. 3

Инфляция: лает, но не кусает

Хотя показатель инфляции растет, фактически он не отразился на размерах зарплат в ведущих экономиках мира — это изображено на Рисунке 4. На графике изображен показатель инфляции в США (темно-синяя линия), в Японии (зеленая линия) и Еврозоне (светло-зеленая линия), представленный в соответствии с индексом потребительских расходов в США, Японским индексом Japan CPI Nationwide Ex Food & Energy и индексом Eurostat Eurozone Core MUICP.

Инфляция сама по себе снижается вместе с сокращением цен на товары. Некоторое удивление вызывает замедление темпов роста зарплат, ведь показатель безработицы сокращается. Существенное влияние на состояние инфляции оказывают сокращение мер монетарного стимулирования, повышение процентных ставок и уменьшение числа покупок облигаций в Европе. Единственное, что может возобновить повышательное инфляционное давление — это новая фискальная политика администрации Трампа.

Рис. 4

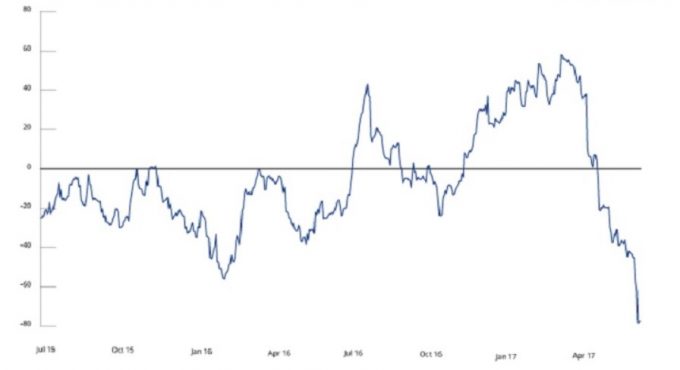

Индекс экономической неожиданности

Индекс Citigroup economic surprise index (CESI) определяет как в США фактические экономические данные соотносятся с ожидаемыми. Положительное значение свидетельствует о том, что фактические показатели оказались больше прогнозируемых, а отрицательное значение свидетельствует о том, что фактические данные “неприятно удивили” аналитиков и оказались ниже прогнозов. Недавно индекс начал демонстрировать отрицательное значение на фоне появившихся сомнений в устойчивости экономики США.

Рис. 5

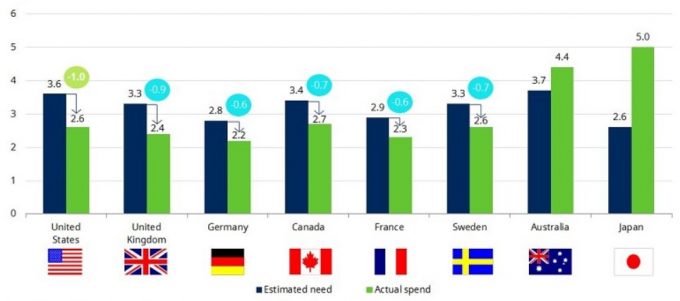

Поможет ли фискальная стимуляция?

Целый ряд идей Президента Трампа по усилению американской экономики вызвал удивление у экспертов. Изначально рынки положительно отозвались на объявленные Трампом приоритеты по ослаблению безработицы, на экономический рост и сокращение налогов. Но критики сразу обратили внимание на исключительную амбициозность планов Президента. Трамп уже столкнулся с сопротивлением по реализации проекта сокращения налогов и реформы здравоохранения. Однако, в сфере увеличения затрат на развитие инфраструктуры, цифры говорят в пользу Трампа. На Рисунке 6 показано, что в большинстве развитых стран затраты на развитие инфраструктуры недостаточны. В действительности, из рассмотренных стран, в США один из самых высоких показателей дефицита.

Рис. 6

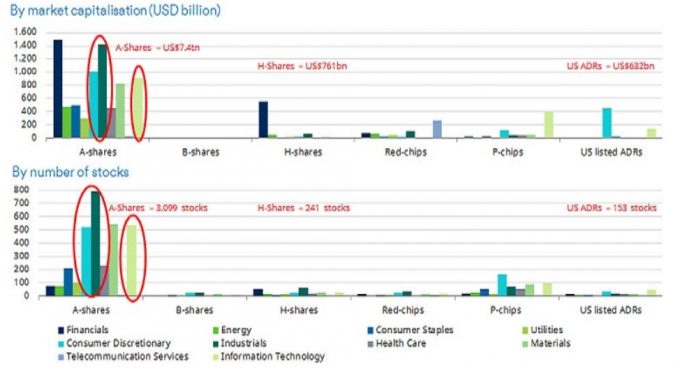

Рефляционная тенденция началась, когда Дональд Трамп выиграл президентские выборы в США. Причиной этому стал оптимизм, вызванный обещаниями Трампа по дерегуляции, сокращению налогов и увеличению расходов на развитие инфраструктуры. Сейчас наблюдается рост доходности облигаций, так как инвесторы утратили доверие к обещаниям Трампа.

Рис. 7