Время сырья

-

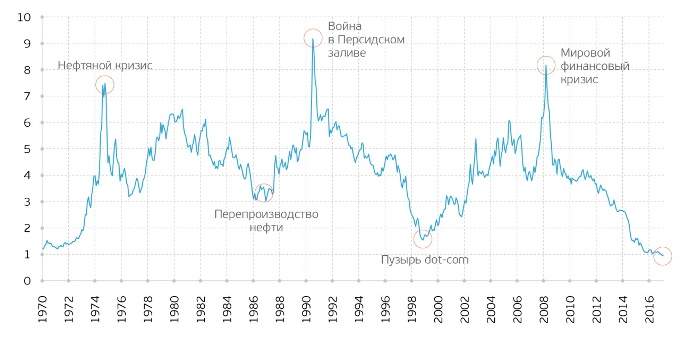

S&P GSCI – один из самых известных индексов, который служит ориентиром для оценки сырьевого рынка. В данный индекс в 2017 году входят 24 сырьевых компонента, торгующихся на биржах США и Великобритании. Сырая нефть имеет наибольший вес в индексе – 22,8% у марки WTI и 16,49% у марки Brent. В 2017 году отношение индекса GSCI к S&P 500 впервые с создания индекса GSCI в 1970 году упало ниже 1 и составило 0,92 в мае. При этом медианное отношение за весь период составляет 4,2. Последний раз отношение индексов опускалось близко к 1 в 1999 году перед пузырем dot-com.

Ежемесячное отношение индекса GSCI к S&P 500

Источник: Bloomberg, investing.com, расчет QBF

Существенную часть индекса GSCI занимает нефть, поэтому снижение ее котировок привело к просадке индекса в 2014-2016 годах. Одновременно с этим рос индекс S&P 500. В настоящее время представляет интерес, какие факторы могут привести к развороту на увеличение отношения GSCI к S&P 500. Поскольку сырье номинировано в долларах, то макроэкономические показатели необходимо брать по американской экономике. Среди макроэкономических показателей, которые потенциально могут оказать влияние на индекс GSCI, выделяются инфляция в США, динамика доллара, ставка ФРС США, общемировая конъюнктура рынка и другие.

Сырьевые товары часто используются для хеджирования инфляционных рисков. Это объясняется тем, что в индекс потребительских цен включаются нефть, продовольствие и другие товары, которые входят в индекс GSCI. В связи с этим индекс GSCI и годовая инфляция в США демонстрировали среднюю положительную корреляцию с 1970 года по май 2017 года в 0,41. Стоит отметить, что чем меньше рассматриваемый период, тем выше корреляция: на отрезке 2000-2017 годов корреляция уже составляет 0,78, а в последние 10 лет, с 2007 года по май 2017 года, – 0,85. Таким образом, взаимозависимость GSCI и инфляции подтверждается статистическими данными. В настоящее время годовая инфляция в США увеличивается, хотя последние данные настораживают: в мае темпы роста цен сократились до 1,9% г/г после 2,7% г/г в феврале. С 1971 года по май 2017 года инфляционная бета по индексу GSCI составляла 3,4. Это означает, что увеличение инфляции на 1% приводит к росту индекса GSCI на 3,4%. При этом если брать промежуток с 1987 года, когда нефть была включена в индекс, по май 2017 года, то инфляционная бета вырастает до 13,8. Это показывает, что увеличение цен приводит к существенному росту индекса GSCI.

Ежемесячное изменение индекса GSCI, г/г (левая шкала) и годовая инфляция в США (правая шкала)

Источник: Bloomberg, Bureau of Labor Statistics, расчет QBF

Другим важным драйвером является рост ключевой ставки. Индекс GSCI бывает двух видов: спотовый GSCI и общий GSCI. Исторически во время увеличения ставки ФРС США индексы расширяются в цене: с 1970 года по май 2017 года средний рост индексов во время повышения ставок составил 34,8% для GSCI Spot и 49,3% для GSCI Total. При уменьшении ставки наблюдалась обратная ситуация: индекс GSCI Spot снижался в среднем на 11,4%, а GSCI Total рос на 5%. Таким образом, увеличение ставки ФРС США оказывает положительное влияние на сырьевые товары.

Эффективная ставка ФРС США и изменение индексов GSCI Spot и GSCI Total в периоды роста ставки ФРС США, %

Источник: Board of Governors of the Federal Reserve System, Bloomberg, Bank of America, расчет QBF

Стоит отметить, что зачастую повышение ставок приносило и негативные события: на пике повышательного тренда ставки ФРС США наблюдались кризисы различных масштабов. В настоящее время члены ФРС США настроены решительно на повышение ставок: в 2017 году ожидаются 3 увеличения. При этом некоторые участники рынка прогнозируют продолжение данного тренда в 2018 году. Примечательно отметить, что общая доходность индекса GSCI превышает спотовую доходность GSCI в фазах подъема ставки ФРС США. Данная ситуация объясняется тем, что при повышении ключевой ставки компаниям становится не выгодно держать существенные объемы запасов, поскольку увеличиваются затраты на хранение. Если ФРС США продолжит агрессивную политику повышения ключевой ставки, то, возможно, будет наблюдаться сокращение запасов нефти в США, что, вероятно, приведет к увеличению нефтяных котировок и, как следствие, к росту индекса GSCI. При этом на текущем повышательном тренде доходность общего GSCI может превысить доходность спотового GSCI. Примечательно отметить, что увеличение ставки ФРС США наиболее благоприятно отражается на металлах и энергетическом сырье.

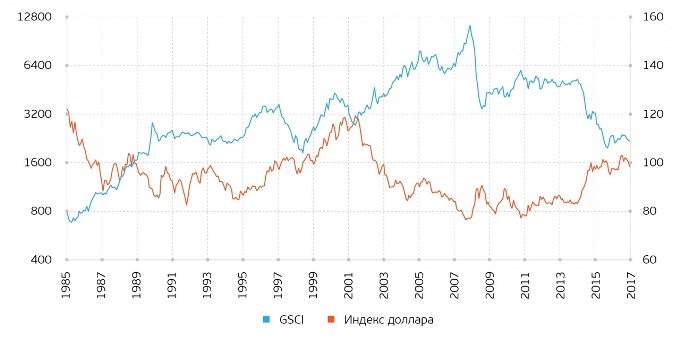

Помимо инфляции и ключевой ставки, на динамику индекса GSCI оказывает существенное влияние изменение курса доллара. Усиление американской валюты негативно отражается на сырье, поскольку снижает его стоимость в долларах, и наоборот. С 1970 года по май 2017 года индекс доллара и GSCI демонстрировали среднюю негативную корреляцию в -0,59. Однако при рассмотрении более коротких промежутков времени, например, за последние 10 лет, негативная корреляция индекса доллара и GSCI усиливается уже до -0,82. Стоит отметить, что в условиях укрепления доллара США ряд компонентов GSCI также увеличивался, например, стоимость живого скота и золота, а в условиях падения все товары, особенно, металлы, демонстрировали рост. В настоящее время доллар укрепляется, в том числе, из-за повышения ставки ФРС США. При этом, несмотря на то, что президент США Дональд Трамп обещал ослабить доллар, у него нет эффективных инструментов для этого. С исчерпанием способов для ослабления курса доллара появляется больше оснований для прогнозирования долгосрочного укрепления американской валюты.

GSCI (левая логарифмическая шкала) и индекс доллара (права шкала), пунктов

Источник: Bloomberg, investing.com

При рассмотрении факторов, которые могли бы привести к росту GSCI и, как следствие, к увеличению его отношения к S&P 500 выявлено, что два фактора, инфляция в США и ставка ФРС США, могут оказать положительное влияние, поскольку они расширяются. Однако в последние месяцы темпы роста потребительских цен в США начинают замедляться. Вдобавок к этому не наблюдается явных драйверов для ослабления курса доллара. Таким образом, среди рассмотренных факторов нет однозначных сигналов, которые бы указывали на существенный рост индекса GSCI. При этом необходимо понимать, что данные факторы могут иметь различный вес влияния на динамику индекса GSCI. Следует также принимать во внимание и другие факторы, которые влияют на тот или иной вид сырья. Одним из способов увеличения отношения индекса GSCI к S&P 500 может быть коррекция индекса S&P 500 в свете его перекупленности: по итогам I квартала 2017 года Forward P/E для индекса S&P 500 составляет 17,7, что выше пятилетнего и десятилетнего средних значений в 15,3 и 14, соответственно. Данная ситуация в наибольшей степени характерна для сектора высоких технологий. В настоящее время инвесторам следует проявлять бдительность при инвестировании в сырье и индекс S&P 500, поскольку последний раз их отношение падало столь низко перед пузырем dot-com в начале 2000-х годов.

Читайте прогноз ценовых колебаний с 19 по 23 июня здесь.