Будущее рынка СПГ в Японии: ядерная перезагрузка

-

Вслед за мировым кризисом 2008-2009 годов, землетрясением и цунами в Tohoku 2011 года, авария в Fukushima бросила большую тень на сектор энергетики Японии. Резко возросшая после остановки работ на АЭС потребность в альтернативных источниках энергии повлекла изменения в структуре импорта в стране.

Из-за необходимости замещения атомной энергии, увеличился импорт сжиженного природного газа. В 2015 году начался перезапуск ядерных реакторов в Японии. В январе 2017 года были поданы заявки на запуск 26 ядерных реакторов.

Запуск работ на АЭС снизит зависимость Японии от поставок сжиженного природного газа, а также будет способствовать увеличению спроса на сжиженный природный газ на мировом рынке, тем самым создавая более гибкую покупательскую среду.

Аналитики прогнозируют, что к 2025 году в Японии будут запущены 18 реакторов, и показатели импорта сжиженного природного газа снизятся с 85 mtpa (показатель 2015 года) до 69 mtpa. В этой статье рассмотрены сложности, с которыми, в свете возобновления работ на АЭС, придется столкнуться рынку сжиженного природного газа в Японии. Также в статье содержатся прогнозы по развитию отрасли энергетики Японии и её влияние на мировой рынок сжиженного природного газа.

2005 — 2015: Остановки работ на АЭС влекут рост спроса на СПГ

В период с 2005 по 2010 годы сектор энергетики Японии медленно, но стабильно развивался. Однако, существенные изменения произошли после землетрясения и цунами в Tohoku в 2011 году. Из-за землетрясения, повлекшего аварию на АЭС в Fukushima, в целях проведения проверок безопасности, была приостановлена работа всех ядерных реакторов в стране. В 2010 году около 25% (288 TWh) от общего показателя энергопотребления в Японии обеспечивалось работой 44 ядерных реакторов. Нефть и газ использовались для замещения в случае перебоев в поставках ядерной энергии. Спрос на нефть, применяемую в секторе энергетики, в период с 2010 по 2012 года удвоился с 99 TWh до 197 TWh. Объемы генерации энергии на АЭС за этот период снизились на 36% от 272 TWh. Производство газа для генерации электроэнергии также увеличилось на 100 TWh (до показателя 461 TWh), что удовлетворило 37% от общего спроса. Следует отметить, что за этот период спрос на уголь в Японии не повысился (чего нельзя сказать о нефти и природном газе). Это обусловлено тем, что заводы, использующие в производстве уголь, и так уже работали на максимальной мощности.

Остальная часть потерянных из-за отключения АЭС объемов генерации энергии была компенсирована политикой сбережения энергии и увеличением общих показателей продуктивности. Соответственно, общий уровень потребления энергии также снизился. Уровень потребления нефти возвратился к показателям 2010 года, а показатели потребления природного газа остались на уровне периода отключения АЭС — приблизительно 460 TWh.

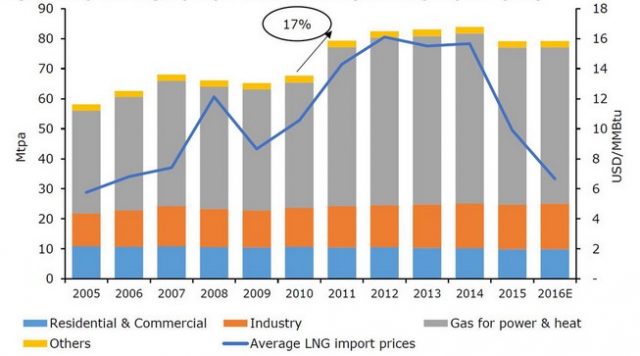

Несмотря на низкий рост спроса на природный газ в жилом секторе, спрос на природный газ, применяемый для генерации энергии, увеличился, что повлекло повышение показателей импорта сжиженного природного газа. За два года показатель импорта сжиженного природного газа увеличился на 27%. В 2010 году он составлял 70 mtpa, а в 2012 — уже 87 mtpa. За этот же промежуток времени, средний показатель цен на импортный сжиженный природный газ в Японии возрос с 10.5 USD/MMBtu в 2010 году до 16.1 USD/MMBtu в 2012 году. При этом, стоимость нефти марки Brent за тот же период возросла с US$80/bbl до US$111/bbl. Максимального значения показатель объема импорта сжиженного природного газа в Японии достиг в 2014 году и составил 89 mtpa. В 2015 году в стране начали возобновляться работы на АЭС, из-за чего показатель импорта сжиженного природного газа снизился.

Рис. 1

2015 — 2025: Перезапуск АЭС изменит облик энергетической отрасли Японии

Аналитики прогнозируют, что в течение ближайших 10 лет газовый сектор Японии будет существенно развиваться, в то время как общие показатели генерации электроэнергии — сокращаться. Возобновление работ на АЭС имеет определяющее значение для энергетической отрасли Японии и для показателей импорта сжиженного природного газа.

Ожидается, что потребление газа возрастет со значения в 27 mtpa в 2015 году до показателя 31 mtpa в 2025 году — в основном, за счет увеличения спроса в промышленности. В период с 2005 по 2015 годы общий показатель потребления газа в городах увеличился на 1%. В то время как спрос на газ в жилом и коммерческом секторах сокращается, в промышленной отрасли данный показатель возрастает, приводя к увеличению общего суммарного показателя спроса на природный газ.

Из-за слабого экономического роста, сокращения численности населения и политики экономии энергии, показатели генерации электроэнергии в Японии сокращаются. Развитие отрасли электроэнергии в стране в крайней степени зависит от скорости и масштабов перезапуска АЭС. Возобновление работ на атомных станциях повернет вспять ускорившийся за последние годы рост потребления природного газа и нефти в секторе электроэнергии. Однако, вследствие того, что процесс перезапуска АЭС является длительным, резкое падение показателей потребления природного газа не ожидается.

Для того, чтобы заявки о перезапуске работ на АЭС были удовлетворены, станции должны пройти определенный “стресс-тест”, проводимый Управлением по ядерному регулированию (NRA). Проверки включает в себя симуляцию воздействия цунами, землетрясений и иных чрезвычайных ситуаций. После прохождения испытаний, перезапуск АЭС должен быть утвержден премьер-министром и затем местным правительством.

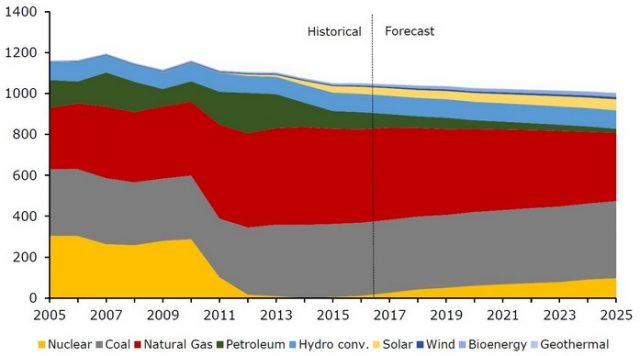

Ожидается, что к 2020 году 12 из 26 подлежащих проверке реакторов будут запущены в работу. На 3 из этих реакторов работы уже ведутся. К 2025 году будут запущены еще как минимум 6 реакторов. По другим прогнозам, к 2025 году могут быть запущены, предположительно, 18 реакторов, что в итоге добавит 15.3 GW производственной мощности. Это соответствует показателю энергогенерации примерно 100 TWh, что составит 10% от общего показателя электрогенерации в стране. К этому моменту 70% электричества будет производиться за счет АЭС.

Существуют основания полагать, что если перезапуск реакторов будет происходить быстрее, то к 2025 году работу начнут уже 26 реакторов. Их суммарная производительность составит 25 GW. Это соответствует 160 TWh, что составляет 16% от общего показателя генерации электроэнергии в стране в 2025 году. Маловероятно, что большее количество реакторов может быть запущено к 2025 году.

Рис. 2

Согласно долгосрочному прогнозу спроса и предложения в секторе энергетики, составленному правительством Японии, к 2030 году 22-24% электричества будет производиться за счет возобновляемых источников энергии. Для сравнения — в 2016 году этот показатель составил 13.5%. Стратегия правительства также предусматривает, что в 2030 году 20-22% электроэнергии будет производиться за счет атомной энергии. Необходимо отметить, что возобновление работ на японских АЭС встречает резкое сопротивление со стороны политической оппозиции. Любые задержки в возобновлении работ на АЭС увеличат зависимость Японии от поставок сжиженного природного газа, угля и возобновляемых источников энергии. Для Японии было бы идеально, если бы пробел в объемах генерации электроэнергии был замещен возобновляемыми источниками энергии. Но из соображений экономии, более выгодным ресурсом может оказаться сжиженный природный газ.

Рис. 3

По прогнозам аналитиков, к 2025 году показатель импорта сжиженного природного газа в Японии составит 69 mtpa. В 2015 году данный показатель составлял 85 mtpa. Если перезапуск АЭС в стране будет происходить быстрее ожидаемого, то к 2025 году показатель импорта сжиженного природного газа в Японии опустится до 62 mtpa. Такое существенное сокращение показателя импорта сжиженного природного газа приведет к тому, что Япония будет перегружена долгосрочными контрактами. В конечном счете данное обстоятельство повлечет уменьшение количества поставок сжиженного природного газа из США. При этом, поставки природного газа из США являются наиболее гибкими для Японии. К 2019 году они будут составлять 20% от всех договоров поставок.

Рис. 4

Управление рынком сжиженного природного газа на глобальном и локальном уровне

Из-за перемен в энергетической отрасли Японии, правительство ведет курс реформации и либерализации рынка. В 2016 году Комиссия по добросовестной торговле Японии инициировала проверку соответствия контрактов на поставку сжиженного природного газа антимонопольному законодательству. Правительство Японии также предпринимает попытки стимулировать спотовую торговлю сжиженным природным газом. Кроме того, Япония активно борется с монополистическими тенденциями на рынке и поощрает выход на рынок новых поставщиков.

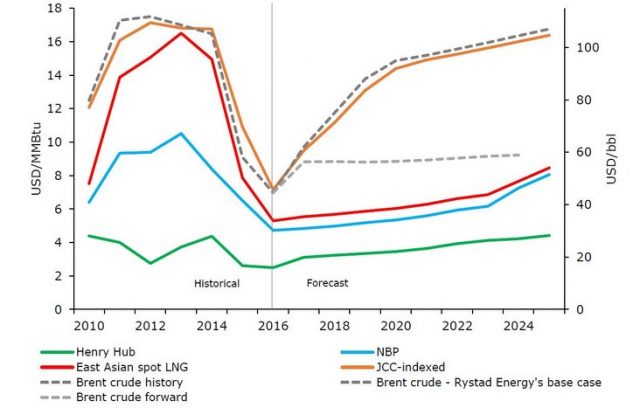

Аналитики полагают, что к 2025 году цена на нефть марки Brent может достичь 107 USD за баррель. Это является эквивалентом долгосрочным контрактам на поставку сжиженного природного газа в размере 16 USD/MMBtu. К 2025 году ожидается что цены Henry Hub будут варьироваться между 3 и 5 USD/MMBtu. Спотовые цены на азиатский сжиженный природный газ будут оставаться на низком уровне вплоть до 2020-ых годов из-за перенасыщения рынка. К 2020 году ожидается перебалансировка рынка. В этот период понадобится освоение новых проектов, так как мировые запасы природного газа начнут сокращаться.

Рис. 5

Из-за ожидаемого роста цен на нефть, долгосрочные контракты на поставку сжиженного природного газа также подорожают. Это осложнит их возобновление и спотовую торговлю.

Взгляд с точки зрения экспортеров сжиженного природного газа

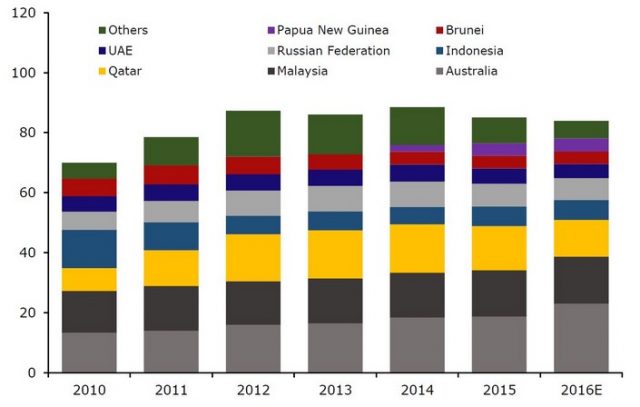

Важнейшими поставщиками сжиженного природного газа в Японию являются Катар, Малайзия и Австралия. В период с 2010 по 2012 годы импорт из Катара удвоился, но с 2013 по 2016 годы снизился на 25%.

Рис. 6

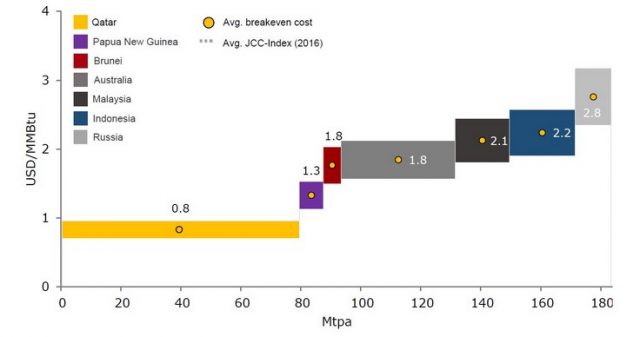

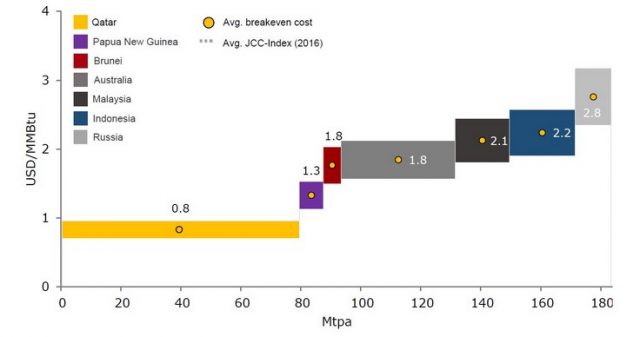

Ожидается, что Катар будет играть ключевую роль в формировании спотового рынка сжиженного природного газа в Японии. На рисунке 7 показаны краткосрочные предельные издержки различных поставщиков сжиженного природного газа в 2016 году. Краткосрочные предельные издержки включают все переменные затраты, связанные с эксплуатацией объектов, а также роялти. Стоимость транспортировки не учитывается.

Рис. 7

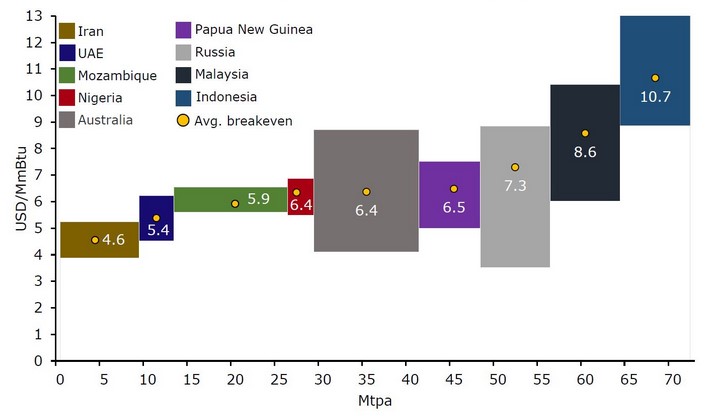

В середине 2020-х годов Японии могут понадобится дополнительные источники сжиженного природного газа, так как истечет срок действия нынешних контрактов на поставку СПГ. Японские покупатели определенно предпочтут экспортеров, способных предложить гибкие краткосрочные контракты. Это означает, что страны с минимальными производственными затратами и большими запасами будут иметь конкурентное преимущество. На настоящий момент страной с минимальной ценой безубыточности является Иран. Цена безубыточности — это цена, при которой поставщик находится в ситуации равенства издержек и доходов. Она равняется минимальным средним совокупным издержкам (постоянным и переменным). При ее расчете не учитываются расходы на транспортировку. В любом случае, вопрос поставки сжиженного природного газа из Ирана в Японию зависит от того, насколько быстро будут разрабатываться и развиваться проекты по производству сжиженного природного газа.

Рис. 8

Заключение

В целом, главным фактором, определяющим характер изменений энергетической отрасли Японии, является скорость и масштаб перезапуска работ на АЭС. При снижении спроса на природный газ, используемый для генерации электроэнергии, атомная энергия окажет понижательное давление на спрос на сжиженный природный газ в Японии и на цены долгосрочных контрактов. В связи с этим, перед правительством стоит задача по созданию более прозрачного рынка природного газа. Из-за увеличения поставок сжиженного природного газа, в этой отрасли также потребуется внесение изменений. Вне зависимости от того, как изменится показатель спроса в связи с перезапуском АЭС, Япония в любом случае продолжит полагаться на сжиженный природный газ как на один из самых безопасных, экологически чистых ресурсов, используемых при генерации электроэнергии. Рынок сжиженного природного газа претерпевает период трансформации в связи с ростом числа импортеров, экспортеров, поставок и контрактов. Являясь крупнейшим потребителем сжиженного природного газа в мире, Япония в наибольшей степени влияет на преобразование рынка СПГ как на региональном, так и на глобальном уровне.