Сделка NYMEX и CME подстегнет консолидацию на рынке деривативов

Американские рынки зерна и энергоресурсов могут в конечном итоге стать единым целым по мере того, как крупнейшая в мире товарно-сырьевая биржа New York Mercantile Exchange (NYMEX) и CME Group вчера, 28 января, подтвердили информацию о намерении CME приобрести Nymex Holdings Inc. за 11 млрд долл., передает Reuters.

Эксперты отмечают, что на фоне глобальной консолидации на рынке деривативов объединение двух крупных товарно-сырьевых торговых площадок выглядит вполне закономерным и логичным. Более того, по их мнению, в ближайшем будущем можно ожидать дальнейших сделок слияния и поглощения (M&A, mergers and acquisitions) на этом многомиллиардном рынке.

В случае реализации данной сделки на долю CME-NYMEX будет приходиться около 95% всех заключаемых соглашений по торговле фьючерсами и опционами. Более того, в дальнейшем на объединенной бирже будут продаваться как деривативы на сырье (например, нефть и зерно), так и валюты, казначейские векселя, фондовые индексы и евродоллары. Так, в начале 2008г. фьючерсы на сельскохозяйственные культуры на CBOT (Чикагская товарная биржа) превзошли даже нефть на NYMEX: за баррель нефти давали около 100 долл./барр., в то время как соевое масло подорожало до рекордно высокой отметки — более 56 центов/фунт.

«Теперь, в случае слияния этих двух товарно-сырьевых торговых площадок ,торговля будет вестись одной и той же группой лиц. А это, несомненно, приведет к резкому снижению затрат и к увеличению конкурентоспособности этих двух бирж», — полагает представитель Accenture’s Capital Markets Майкл Генри. Большинство экспертов разделяют эту точку зрения. Например, старший аналитик Alaron Trading (Чикаго) Фил Флинн отмечает, что консолидация этих двух бирж является очень выгодной сделкой, поскольку открывает огромное количество возможностей.

Также хотелось бы заметить, что NYMEX и CME не стали первопроходцами. В последнее время сделки M&A на рынке деривативов стали заключаться довольно часто. Например, в конце 2006г. акционеры большинством голосов одобрили слияние Нью-Йоркской фондовой биржи (NYSE Group Inc.) с панъевропейским биржевым оператором Euronext NV, управляющим фондовыми площадками в Лондоне, Париже, Амстердаме, Брюсселе и Лиссабоне, оцениваемым в 14,3 млрд долл. В результате этой сделки был образован первый в истории трансатлантический оператор NYSE Euronext, который одновременно стал и крупнейшим в мире.

Как сообщает РБК, продолжили консолидацию в этом секторе New York Stock Exchange Group Inc. и Tokyo Stock Exchange Inc. (TSE), которые в конце января 2007г. подписали договор, устанавливающий стратегический альянс между двумя ведущими мировыми фондовыми биржами с целью совместного развития новых возможностей торговых систем и технологий, инвестиционного и эмитентного сервиса, инвестиционных продуктов, управления и регулирования.

Наконец, одной из недавних сделок M&A на этом рынке стало приобретение немецкой Франкфуртской фондовой биржи Deutsche Boerse нью-йоркской International Securities Exchange (ISE) за 2,8 млрд долл., о котором было объявлено в апреле прошлого года. В результате сделки немецкая компания стала одним из крупнейших игроков на американском рынке опционных бирж.

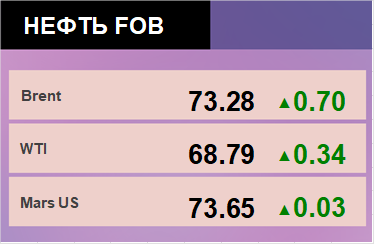

Нефтепродукты на eOil.ru