Опять 80: что Банк России намерен делать с долларом

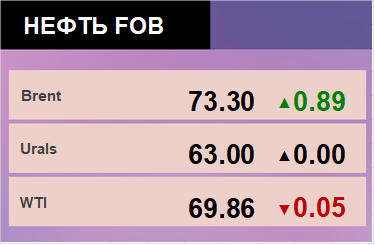

В четверг нефть снова подешевела, валюта подорожала (к 20:00 доллар был выше 80 руб.), а председатель ЦБ Эльвира Набиуллина подтвердила, что не готова тратить резервы на поддержание рубля, и пообещала начать дедолларизацию экономики.

Рублю не помогать

В четверг председатель Банка России Эльвира Набиуллина провела традиционную встречу с банкирами в пансионате «Бор», организованную ассоциацией «Россия». Она рассказала, в частности, что ЦБ не поддерживает идею помощи рублю за счет траты золотовалютных резервов. Потратить их можно очень быстро, после чего экономика вернется к той же ситуации, а курс будет еще более волатильным, сказала председатель ЦБ. Она отметила, что курс рубля стабилизируется, когда стабилизируются цены на нефть. Лучший способ достичь стабильности курса — это диверсификация экономики, меньшая зависимость от нефти, считает Набиуллина.

По словам главы ЦБ, регулятор не рассматривает планы по изменению курсовой политики, в том числе для пополнения бюджета. «Минфин не рассматривает такой вариант пополнения бюджета, мы с ними на контакте. Такое влияние искусственно и будет иметь негативные последствия», — сказала Набиуллина.

Накануне агентство Reuters со ссылкой на источники в российском правительстве сообщило, что Центробанк совместно с правительством могут скоординировать действия для решения проблемы бюджетного дефицита из-за падения цен на нефть за счет неформального таргетирования курса рубля. В Минфине в ответ на эту информацию заявили, что не обсуждают и не допускают «возможности целенаправленного ослабления курса рубля»: «Напротив, в настоящее время идет работа над мерами по бюджетной консолидации и сокращению дефицита федерального бюджета. Такие меры, с точки зрения Минфина РФ, окажут на курс укрепляющее воздействие».

Доллару — тем более

«Одной из задач ЦБ в 2016 году будет дедолларизация балансов банков», — пообещала Набиуллина на встрече с банкирами.

В конце 2014 — начале 2015 года произошел рост валютных вкладов населения, но «потом нам удалось стабилизировать долю валютных вкладов» (после скачка курса ЦБ повысил ключевую ставку, вслед за ней выросли и ставки по рублевым депозитам в банках).

В 2015 году доля валютных вкладов выросла у восьми из десяти крупнейших банков. Значительнее она увеличилась у банка «ФК Открытие» — на 9,82 п.п., до 60,7%. На втором месте по темпам роста Сбербанк — на 7,8 п.п., до 29,6%. В основном прирост произошел за счет возвращения наличной валюты в банковскую систему, кроме того, часть клиентов конвертировали рублевые вклады в валютные, пояснил главный аналитик Сбербанка Михаил Матовников.

Главный экономист Национального рейтингового агентства Максим Васин считает, что в 2016 году доля валютных вкладов продолжит расти: «Этот процесс подогревается тем, что рублевые вклады с высокими ставками, открытые в конце 2014 — начале 2015 года, завершаются, и вкладчики переходят в валюту». Ситуация изменится, только если рубль начнет укрепляться или если правительство введет ограничения на приобретение и движение валюты, считает Васин.

Дедолларизация коснется и компаний. Регулятора беспокоит ситуация, когда они занимают в долларах, а получают рублевую выручку. «Когда валюта меняет свой курс резко, это может приводить к серьезным проблемам в обслуживании долгов, особенно предприятий, которые получают валютные кредиты, но не имеют валютной выручки. Это мы видим и в секторе недвижимости, торговли, когда у нас торговые центры получали кредиты в валюте, а выручку рублевую. Снижение курса резко увеличивало долговую нагрузку, это может создавать системные риски и для реального сектора экономики, и для финансовой системы», — цитирует Набиуллину «Интерфакс».

О чем еще говорила Эльвира Набиуллина в «Бору»

«Стрижка» депозитов

Санация банков через принудительную конвертацию требований кредиторов третьей очереди в субординированные займы или уставный капитал банка, также известная под названием bail-in, — это альтернатива отзыву лицензии. «Сейчас обсуждается тема участия кредиторов в финансовом оздоровлении. На мой взгляд, эта тема требует очень детального обсуждения, без спешки, это серьезное изменение в политике», — заявила глава ЦБ.

У ЦБ было несколько случаев, когда кредиторы проблемных банков предпочли возможность поучаствовать в оздоровлении отзыву лицензии. «По сути, bail‑in — это более высокая степень защиты кредиторов и вкладчиков. Но все это надо обсуждать с банковским сообществом и очень аккуратно подходить к данному вопросу», — считает Набиуллина.

Вместе с тем она сомневается в целесообразности участия физлиц в механизме bail‑in: «Вопрос состоит в том, нужно ли участвовать физическим лицам — вот это вопрос. Мы для себя, как ЦБ, видим возможность такой процедуры, если это даст дополнительную защиту вкладчикам и кредиторам… Конечно, нужно избежать того, чтобы доверие вкладчиков малых и средних банков от этого пострадало».

Идею «стрижки» крупных депозитов в санируемых банках обсуждали в Минфине и ЦБ. По словам зампреда ЦБ Михаила Сухова, если бы механизм bail‑in был введен три года назад, расходы на санацию банков сократились бы на 20–25%. При этом, по его словам, крупным вкладчикам будет предоставлено право выбора инструмента участия в капитале — акции или субординированные кредиты.

Валютные ипотечники

«Мы считаем, что сами банки должны реструктурировать кредиты валютным ипотечникам, особенно если речь идет о семьях с небольшими доходами и жильем экономкласса», — заявила Набиуллина. Она также рассчитывает, что наконец заработает программа поддержки заемщиков, оказавшихся в трудной ситуации, на которую правительство выделило АИЖК 4,5 млрд руб.

ЦБ собирает и анализирует информацию о том, как банки решают проблему валютных заемщиков, рассказала глава ЦБ: «Нам нужно понимать, что происходит на этом рынке, и, соответственно, нужно ли применение адресных мер поддержки заемщиков по правительственной программе». По оценке Банка России, сейчас доля ипотечных кредитов в валюте составляет около 3% от всего объема выданной ипотеки. При этом в ЦБ отмечают в этом сегменте высокий уровень просрочки.

В январе — начале февраля ЦБ разослал банкам письма с требованием отчитаться о валютных ипотечниках, запросив у банков, выдававших валютную ипотеку, информацию о состоянии кредитного портфеля, а также о программах реструктуризации, которые банкиры готовы предложить валютным заемщикам.

Для решения проблемы регулятор предлагает установить повышенные коэффициенты покрытия капиталом. «Мы сейчас опубликовали проект документа, где мы по всем ссудам и по ценным бумагам в иностранной валюте, за исключением ссуд субъектам РФ, предлагаем установить повышающий коэффициент 1,1 по требованиям к покрытию капиталом этих кредитов», — сказала Набиуллина. По недвижимости коэффициент составит 1,3, по ценным бумагам нерезидентов — 1,5.